Pourquoi choisir le contrat d'assurance-vie ? Quels en sont les avantages ?

Parole d'expert: 3 questions à Stéphanie Barreira, FBT Avocats SA. - Paris, Genève

"Le contrat d'assurance-vie reste le placement préféré des épargnants français."

Le contrat d'assurance-vie luxembourgeois est souvent utilisé dans le cadre patrimonial international. Il est particulièrement adapté pour les clients désireux d'accéder à un panel de solutions sur mesure et bénéficie, dans la majorité des pays européens, d'un cadre fiscal favorable.

Version textuelle de l'interview:

Quels sont pour vous les avantages du contrat d'assurance-vie ?

Le contrat d'assurance-vie reste le placement préféré des épargnants français. Le contrat d'assurance-vie peut répondre: premier objectif : d'épargne.

Il permet de faire des versements libres, modulables à souhait, il peut permettre à l'épargnant de retirer des revenus lorsqu'il l'aura programmé. Il peut par exemple constituer un complément de retraite, il peut faire face à un besoin futur lié à des besoins de dépendances - dans un âge avancé, il peut aussi répondre par exemple à un objectif de placement puisque les actifs sont placés dans une enveloppe de capitalisation.

Le contrat d'assurance vie permet également de répondre à un objectif de transmission à des proches mais aussi à des moins proches, à des tiers. Il permet de sécuriser au mieux une transmission, il permet d'avoir cette souplesse et de cette liberté dans la répartition des actifs au moment de la succession. Donc je pense que le contrat d'assurance-vie conserve cet intérêt pour les épargnants français.

Dans quels cas de figure conseillez-vous la souscription d'un contrat d'assurance-vie ?

Nous préconisons la souscription d'un contrat d'assurance-vie à divers titres. Nous pouvons préconiser la souscription pour des objectifs de réduction, de minimisation de la pression fiscale à l'impôt sur le revenu, à l'impôt sur la fortune immobilière ou pour réduire la pression fiscale en matière de droit de mutation. En matière d'impôt sur le revenu, il faut rappeler que il n'y a d'impôt sur le revenu que si l'épargnant procède à des rachats. Dès lors que l'épargnant est en mesure et est en capacité de ne pas retirer et d'immobiliser cette trésorerie à moyen et long terme, on peut considérer qu'il n'aura pas de taxation en vitesse de croisière.

Pour l'impôt sur la fortune immobilière il faut savoir que malheureusement les contrats d'assurance-vie restent dans le champ d'application de l'impôt sur la fortune immobilière mais il ne reste dans le champ que pour la fraction imposable des actifs sous-jacents immobiliers de sorte que si le souscripteur n'a pas investi d'actif dans les supports immobiliers, nous aurons des contrats d'assurance-vie qui ne seront pas assujetti à l'impôt sur la fortune immobilière.

En matière de transmission et d'organisation de la succession future, on préconise ces contrats pour préparer au mieux et pour redonner la souplesse et une certaine liberté à ces épargnants. On sait que par exemple, grâce à des contrats d'assurance-vie, il est possible de gratifier des tiers donc par essence, qui ne sont pas successibles. Ces tiers qui vont pouvoir bénéficier d'une fiscalité avantageuse, d'un abattement à (par exemple) 152 500 euros, une fiscalité qui peut être limitée à 31,25% des capitaux si l'épargnant a investi des primes avant le 70e anniversaire. Donc un tiers pourra bénéficier de ces conditions très intéressantes. Mais il y a aussi l'opportunité d'optimiser et de transmettre ses capitaux sur plusieurs générations par exemple en prévoyant des clauses de bénéficiaire démembrée, en prévoyant des clauses en usufruit dans un premier temps et des clauses en nu propriété dans un deuxième temps ce qui permet de transmettre des capitaux sur deux générations.

Quels bénéfices procure la souscription d'un contrat au Luxembourg ?

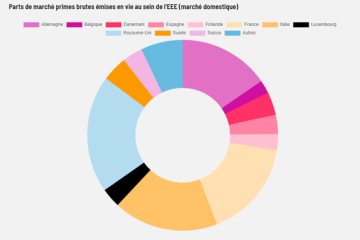

Les contrats d'assurance-vie luxembourgeois, je dois avouer qu'ils connaissent un réel succès en Europe et plus particulièrement en France, ils disposent d'avantages indéniables et je pense que le premier avantage qu'on doit remarquer c'est ce super privilège dont bénéficient les épargnants. Effectivement, les épargnants soucieux de la protection de leurs actifs vont être attirés par ce super privilège luxembourgeois. Ils sont considérés comme créanciers de premier rang, la raison vient du fait que les actifs ne sont pas déposés dans les bilans de la compagnie d'assurance-vie mais sont enregistrées auprès d'un dépositaire indépendant sur un compte ségrégé. Mais ce n'est pas le seul atout de ces contrats d'assurance-vie luxembourgeois, la variété des actifs éligible au contrat d'assurance-vie luxembourgeois est un atout indéniable. Les OPCVM qui peuvent être gérés par des sociétés établies partout dans le monde en est la preuve. Nous avons également des fonds internes dédiés, des fonds d'assurance spécialisés qui sont monnaie courante, qui sont très usuels et très pratiqués par les compagnies d'assurance-vie luxembourgeoises.

A côté de ces deux atouts, je dirais également et j'insisterais sur la neutralité fiscale que permet le Luxembourg, il faut savoir que le Luxembourg ne prélève pas de retenue à la source sur les capitaux décès qui sont versés et sur les plus-values qui sont retirées lors des rachats partiels de ces épargnants. Finalement, un non résident sera imposé dans le lieu de son état de résidence et aucune fiscalité ne sera appliquée au Luxembourg mais uniquement dans l'état de résidence, c'est un atout très important. Cela évite des risques de double imposition qui ne sont malheureusement pas évités avec des souscriptions de contrat d'assurance-vie français.

Pourquoi privilégier la souscription d'un contrat d'assurance-vie luxembourgeois dans le cadre d'une problématique patrimoniale internationale ?

Nous sommes face à une clientèle de plus en plus mobile et les clients et les épargnants ont pris la mesure de cette internationalisation des échanges et puis de leur mobilité future de sorte que dans le cadre de la préparation par exemple du transfert de la résidence hors de France, il peut être intéressant de minimiser tout risque de rattachement de la résidence à la France. Il faut savoir que les critères de résidence français sont assez nombreux et du fait de conserver un grand nombre de contrat d'assurance-vie par exemple souscrits auprès d'assurance-vie français pourrait être un indice sérieux qui pourrait être utilisé par l'administration fiscale française pour rattacher la résidence fiscale en France. De sorte que on peut préconiser, dans le cadre d'une délocalisation, à un client de souscrire à des contrats d'assurance-vie avec le Luxembourg pour éviter finalement tout risque de rattachement à la France.

Le contrat d'assurance-vie luxembourgois est un outil de planification successoral flexible qui permet de se constituer une épargne ou un complément de retraite. Il permet d'optimiser sa succession en lui donnant plus de souplesse et de liberté, ou encore en transmettant ses capitaux sur plusieurs générations. Le contrat d'assurance-vie luxembourgeois permet également de gérer les problématiques de mobilité en cas de transfert de résidence à l'étranger.