Quelles sont les dispositions de la directive sur la distribution d’assurance (DDA) et ses conséquences ?

La directive sur la distribution d’assurance (DDA) qui a introduit de nouvelles règles pour la distribution des produits d’assurance est entrée en vigueur le 1er octobre 2018. Quelles sont ses principales dispositions et son fonctionnement ? DDA regroupe plusieurs dispositions clés.

Le POG traite de la surveillance et gouvernance des produits et comprend plusieurs phases

La phase de conception vise à identifier les intérêts et objectifs du marché cible et concevoir le produit en adéquation avec les caractéristiques de ce marché cible.

Une fois le produit conçu, un test est effectué avant sa commercialisation sur le marché afin de vérifier qu’il correspond aux caractéristiques du marché cible telles qu’elles avaient été identifiées en phase de conception.

Lors de la distribution, le distributeur se doit de respecter la stratégie de distribution sélectionnée par l’entreprise d’assurance et de gérer les éventuels conflits d’intérêts qui pourraient survenir.

Enfin, le POG se conclut par la documentation et la conservation pendant 5 ans de toutes les informations pertinentes afin d’être en mesure de montrer aux autorités de surveillance les efforts mis en œuvre pour assurer la conformité avec le POG.

Les exigences professionnelles requises pour les distributeurs et les responsables de la distribution sont multiples

Leur casier judiciaire est exigé tous les 3 ou 4 ans, ainsi qu’une attestation de non-faillite.

Ils doivent suivre une formation initiale. Elle couvre à la fois les aspects techniques et communication mais également les spécificités des produits qu’ils sont amenés à distribuer. Il est possible d’en être exempt selon les diplômes et l’expérience professionnelle acquise avec l’accord du Commissariat aux Assurances.

En complément de la formation initiale, une formation continue est obligatoire. Celle-ci est de 15h/an minimum.

La gestion des conflits d’intérêts est une autre disposition de DDA

L’entreprise d’assurance doit communiquer toute participation, directe ou indirecte, représentant 10% ou plus des droits de vote ou du capital d’un distributeur et vice versa. Dans le cas où un contrat d’exclusivité existe entre l’entreprise d’assurance et le distributeur, une telle exclusivité doit être divulguée précontractuellement au client.

Le distributeur est également tenu d’indiquer la nature de la rémunération qu’il perçoit en lien avec le contrat qu’il s’apprête à faire souscrire. Il doit donc indiquer s’il s’agit de :

- frais payés directement par le client, leur montant et méthode de calcul ;

- leurs commissions ;

- ou de tout autre type de rémunération pécuniaire ou non.

Pour les produits d’investissement fondés sur l’assurance si l’on découvre un potentiel conflit d’intérêt, sa source et sa nature doivent être divulguées au client précontractuellement. Les coûts liés au produit et ceux liés à la distribution doivent également être communiqués sous une forme agrégée également précontractuellement. Aussi, si le client en fait la demande, le détail de ces coûts peut lui être communiqué annuellement.

La DDA contrôle également les incitations financières proposées aux distributeurs

Peuvent être considérées comme incitations tout honoraire, commission ou avantage non pécuniaire fourni par ou à un intermédiaire d’assurance ou une entreprise d’assurance en lien avec la distribution d’un produit d’investissement fondé sur l’assurance.

Selon MiFID II, les incitations peuvent être maintenues si elles ont pour objet d’améliorer la qualité du service concerné au client tandis que selon la DDA, les incitations peuvent être maintenues dans la mesure où elles n’ont pas d’impact négatif sur la qualité de service fourni au client.

L’incitation peut amener à un effet négatif si par exemple, elle :

- encourage la recommandation d’un produit qui n’est pas le plus approprié ;

- se calcule uniquement sur des paramètres quantitatifs ;

- est disproportionnée par rapport à la valeur du produit.

L’incitation peut prévenir l’impact négatif si par exemple, elle :

- est basée principalement sur des critères qualitatifs,

- peut être remboursée en cas de circonstances extrêmes amenant à un rachat immédiat,

- est utilisée pour renforcer la formation du distributeur sur les standards éthiques et réglementaires.

Le document d’information clé est un document créé par l’entreprise d’assurance et distribué au client pré-contractuellement

Il s’agit d’un document autonome unique qui contient des informations exactes, claires et non trompeuses, de 3 pages A4 maximum et disponible dans au moins l’une des langues officielles utilisées dans l’État de distribution, ou dans une autre langue acceptée par les autorités compétentes.

Il est à fournir préalablement à toute offre ou demande de souscription pour permettre aux investisseurs de détail d'examiner le document avant d'être lié par un contrat. Il contient :

- la description du type de PRIIP et sa date d’échéance, les objectifs d’investissement, le type d’investisseur de détail visé, des informations sur les prestations d’assurance ;

- une brève description du profil de risque et de performance ainsi que des scenarios de performance ;

- l’existence d’un système de garantie, le nom du garant ou de l’opérateur du système d’indemnisation des investisseurs, et les risques couverts et ceux qui ne le sont pas ;

- la présentation de la composition de tous les coûts du PRIIP, dont les coûts directs et indirects, récurrents, ponctuels et accessoires ;

- les conditions d’un désinvestissement avant échéance et sur les frais et pénalités éventuellement appliquées ;

- la procédure de réclamation ;

- une brève indication de toute autre information pertinente.

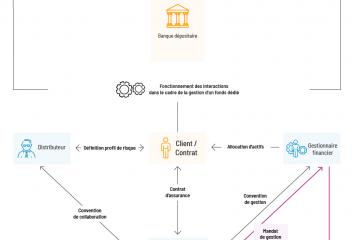

La distribution du produit d’assurance

Lors de la distribution du produit d’assurance, une fois qu’il a déclaré tout ce qu’il devait déclarer à son client, le distributeur collecte les besoins et exigences de son client afin d’assurer la cohérence entre le produit recherché et le produit distribué.

Pour la vente avec conseil on collecte le degré de connaissance et d’expérience dans le secteur de l’investissement, la situation financière et les objectifs d’investissement du client.

La déclaration d’adéquation qui en découle doit contenir :

- le conseil donné au client ;

- la précision des raisons pour lesquelles le produit recommandé est en meilleure adéquation avec le profil du client ;

- la précision du fait que l’objectif de ce document est d’assurer au mieux le respect des intérêts du client ;

- la précision de la fréquence de remise de la déclaration d’adéquation si celle-ci est périodique.

Dans le cas où la déclaration d’adéquation révèle une inadéquation entre le produit et le profil du client ou si le client refuse de fournir toutes les informations nécessaires à la réalisation du test d’adéquation mais souhaite tout de même souscrire au produit, il est possible de le lui distribuer sans conseil.

Pour la vente sans conseil, seul le degré de connaissance et d’expérience du client dans le secteur de l’investissement est collecté. Soit, celui-ci s’avère suffisant et le produit est distribué, soit, celui s’avère insuffisant ou le client refuse de fournir l’information nécessaire mais souhaite souscrire au produit et un avertissement lui est alors envoyé.

DDA ou la Directive sur la Distribution d'assurance impose des règles pour la distribution des produits d'assurance comme la surveillance des produits, les exigences professionnelles requises pour les distributeurs, la gestion des conflits d'intérêt ou encore la remise au souscripteur du contrat d'assurance-vie d'un DIC (document d'information clé).