Mise en garantie des contrats d'assurance-vie : un match encore à jouer

La possibilité de nantir les droits découlant du contrat d'assurance-vie, en particulier pour les produits dits IBIP (les produits d’investissement fondés sur l’investissement), est l'un des nombreux avantages (en plus des avantages traditionnels tels que la saisissabilité et l'insaisissabilité) de cet instrument de planification successorale flexible et adaptable.

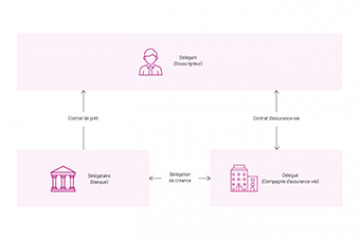

Le nantissement du contrat d'assurance-vie fait partie de ce qu'on appelle une sûreté et même si cela a lieu de manière conventionnelle entre souscripteur-débiteur et le prêteur-créancier, la contrainte qui en découle s’élève au niveau du privilège. En effet, une plus grande protection est accordée à la banque créancière, découlant du droit de séquestre en cas de cession de la police d’assurance et du droit de préférence de nature réelle, et non contractuelle, en cas de concurrence entre plusieurs créanciers. En effet, le nantissement porte sur l’actif de crédit découlant de la police, c'est-à-dire sur la valeur de rachat réclamée par le souscripteur et/ou le bénéficiaire de la police lors de la survenance de l'événement assuré prévu dans le contrat ; ce crédit est généralement représenté par la liquidation du capital accumulé (la « valeur de rachat ») jusqu'à la date de réalisation du contrat lui-même.

Quand la mise en garantie d'une police d'assurance-vie est-elle utilisée ? Le rôle de la compagnie d'assurance

Le nantissement d’un contrat d'assurance-vie est beaucoup plus souvent utilisé qu'on ne le pense dans l'imaginaire collectif de la banque-assurance. Cette garantie est généralement utilisée par le souscripteur (personne physique ou morale) (ou un tiers lié au souscripteur), qui peut avoir besoin d'obtenir un prêt de la banque afin d'injecter des liquidités dans son entreprise familiale ou sa start-up. Un contrat d’assurance peut également être nanti, plus simplement, pour garantir une ligne de crédit que la banque émet en faveur du souscripteur-débiteur pour toutes ses obligations présentes et futures.

Quelle que soit la motivation du souscripteur-débiteur d’utiliser d'une telle garantie, il est nécessaire de considérer le rôle joué par la banque dans l'analyse de la demande de financement du souscripteur-débiteur, mais également le rôle tout aussi important de la compagnie d'assurance. En effet, avant de donner son approbation, elle devra effectuer une diligence raisonnable sur l'ensemble de la transaction, en essayant d'examiner, dans les limites autorisées, les motifs qui conduisent le souscripteur-débiteur à recourir à ce type de garantie sur le contrat d'assurance-vie. Elle devrai être particulièrement consciente qu'en cas de défaillance du souscripteur-débiteur sur les obligations du prêt, objet de l'acte de nantissement, elle est tenue de payer « sur simple demande » sans soulever d'exceptions, autres que celles qui lui seraient dues contre son propre souscripteur-créancier.

La garantie est donc rendue effective après la notification par l'établissement de crédit à la compagnie d'assurance de l'acte de nantissement signé par cette dernière et la partie financée (qui correspond généralement au preneur d'assurance mais qui, comme vu précédemment, peut tout aussi bien être un tiers) et auquel la compagnie d'assurance n'est pas partie contractante.

À la suite de la notification de l'acte de nantissement, la compagnie d'assurance remet à la banque une annexe datée au contrat indiquant le nantissement en sa faveur. C'est précisément par le biais de l'annexe au contrat que la compagnie d'assurance joue le rôle important évoqué ci-dessus, puisque ce document régit directement la relation contractuelle avec la banque, en précisant, par exemple, qu'en cas de mise en œuvre de la garantie, cette dernière sera tenue de verser une somme égale à la valeur de rachat de la police et que la police n'est pas grevée d'autres contraintes. En revanche, c'est la date apposée sur l'annexe elle-même qui permet à la banque d'avoir l'esprit tranquille dans le cas où d’autres créanciers postérieurs à elle introduiraient des réclamations sur le même contrat d’assurance.

Une fois le nantissement constitué sur le contrat d'assurance-vie, toute opération ayant un impact significatif sur celui-ci (telle que, mais sans s’y limiter, le rachat partiel ou total, un versement de prime supplémentaire, ou un arbitrage) ne peut être effectuée par le souscripteur-débiteur qu'avec l'autorisation préalable de la banque nantie. Cela signifie donc que la compagnie d'assurance, pendant la durée du nantissement lui-même, doit disposer de contrôles organisationnels internes capables de surveiller le nantissement lui-même par rapport à la police d’assurance et ce, jusqu'à ce que ce dernier soit libéré par la banque elle-même, soit parce que le souscripteur a accompli l'acte de financement faisant l'objet de l'acte de nantissement, soit parce que la compagnie d'assurance a versé la prestation d'assurance à l'établissement de crédit à la suite de la mise en œuvre de la garantie.

Le rôle des banques en Italie en cas de nantissement de contrats d'assurance-vie : quelles sont les nouveautés ?

En Italie, le 31 mars 2021 est un évènement particulièrement important pour les établissements de crédit qui, à compter de cette date (lorsque les modifications apportées au Règlement IVASS n° 40/2018 et du Règlement Consob sur les Intermédiaires d’assurance sont respectivement entrées en vigueur) pourront agir, en tant que bénéficiaire ou prestataire de service d'assurance et distributeur de la police d'assurance-vie ou des IBIP concernés, sous réserve de certaines conditions. Les distributeurs « traditionnels » (agents et courtiers), ainsi que les entreprises qui continueront à être soumises à la réglementation IVASS susmentionnée, ne sont toujours pas autorisés à agir.

Il s'agit d'un changement important pour les banques qui, dans le passé, ont été pénalisées précisément par cette interdiction généralisée et abstraite touchant tous les distributeurs sans distinction (qu'ils soient courtiers, agents ou banques). Cette interdiction, qui avait été conçue à l'origine dans le but de faire face aux conflits d'intérêts découlant des polices d’assurance de protection des paiements et d’assurance protection de crédit liées au financement de détail, a fini par toucher non seulement tous les autres types de polices, comme les polices en unités de compte, mais aussi des pratiques opérationnelles dépourvues de conflits d'intérêts et souvent inspirées par la recherche de l'intérêt propre du client.

Par conséquent, le nouveau Règlement [i]de la Consob sur les Intermédiaires, en réglementant le conflit d'intérêts dans la distribution des IBIP par les banques et les sociétés de courtage en valeurs mobilières, peut permettre à la banque de débloquer la ligne de crédit en faveur du client avec le nantissement consécutif de la police, à condition que cela ne nuise pas à l'intérêt du client (s'alignant ainsi sur les principes dictés par la directive MIFID2), en évaluant en particulier le contexte de l'opération contractuelle et la situation financière de ce dernier.

La nouvelle législation, qui s'inspire certainement des principes énoncés dans la Directive sur la distribution d’assurance, permet enfin aux intermédiaires financiers d'adopter toute une série de comportements qui non seulement ne doivent pas être préjudiciables au client lui-même, mais au contraire finiront par poursuivre ses intérêts, pour autant que les critères susmentionnés soient respectés. On pense au cas très fréquent d'un client qui a souscrit à un ou plusieurs IBIP par l'intermédiaire de la banque et qui, ayant besoin de liquidités, ne veut pas procéder au désinvestissement du produit, soit en raison des frais de commission qu'il pourrait encourir, soit parce que cela ne lui convient pas en raison des moins-values qu'il pourrait subir sur le produit à ce moment-là.

Quelques pistes de réflexion

Dans ce contexte renouvelé, quatre mois après l'entrée en vigueur du nouveau règlement, les banques ont et auront enfin l'occasion de se racheter compte tenu du passé, en adoptant tous les contrôles nécessaires à la bonne identification et à la cartographie des éventuels cas de conflits d'intérêts, lorsqu'elles sont confrontées à la possibilité d'accorder des prêts au souscripteur, tout en agissant comme distributeurs de polices d'assurance-vie. Cela impliquera une évaluation au cas par cas par les banques à divers égards, tout en respectant la législation susmentionnée.

En même temps, grâce à cette nouvelle législation, les banques pourront opérer comme des distributeurs complets sans devoir nécessairement recourir à la collaboration d'autres intermédiaires traditionnels (tels que les courtiers) souvent utilisés dans le passé pour surmonter l'interdiction susmentionnée et opérer conformément à l'ancienne législation, où le courtier de type B était l'intermédiaire de la police et la banque le créancier nanti qui délivrait le prêt au client.

Une fois de plus, les compagnies d'assurance seront appelées à jouer leur rôle, lorsqu'elles se verront obligées d'accepter la mise en garantie de polices d'assurance-vie ayant fait l'objet d'une intermédiation par des banques qui sont en même temps également nanties, en exigeant de ces dernières la « preuve » que l'opération ne porte pas préjudice au client lui-même, mais surtout qu'elle répond aux critères susmentionnés, à savoir :

- qu'il n'y a pas de contexte logique de finalité entre l'émission de la police et l'octroi du prêt/crédit ;

- et que la situation financière du client est évaluée dans son ensemble.

Cette dernière preuve n'est pas toujours facile à obtenir si les banques n’instaurent pas les fameux contrôles évoqués plus haut, avec le risque que les compagnies d'assurance elles-mêmes finissent par se fier à ce que les banques leur proposent comme preuve que l'opération de financement ne cause aucun préjudice au client, afin que ce dernier puisse accepter le nantissement.

[i] Art. 135 -vicies quinquies, paragraphe 3, Règlement sur les Intermédiaires n° 20307/2018 modifié par la Réglementation Consob n° 21466 du 29 juillet 2020

Le 31 mars 2021, marque un tournant en Italie puisque grâce aux modifications apportées au Règlement IVASS 40/2018, les banques peuvent désormais agir en tant distributeur d'assurance et mettre les dits-contrats en gage à condition de ne pas nuire aux intérêts du souscripteur.